公司简讯—投资部参加“上海基础设施REITs培训”

2021-06-18 发布:浏览次数:4711 次

2021年6月17日下午,投资发展部参加上海基础设施REITs培训,该次培训由市金融监管局、市发改委、上交所联合举办,会议围绕基础设施REITs项目筛选、规则及审核要点授课,首批试点企业(张江产业园、沪杭甬高速、普洛斯物流)和中介机构(国泰君安证券)分享相关经验。

一、基础设施REITs定义

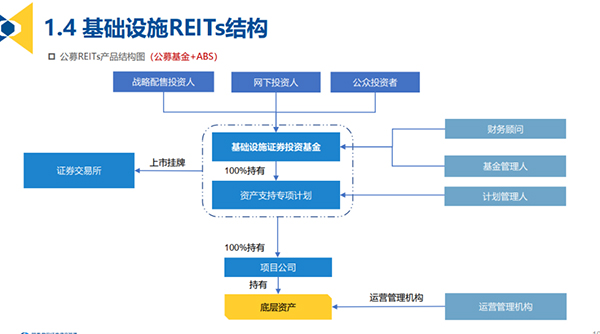

基础设施REITs是指依法向社会投资者公开募集资金形成基金财产,通过基础设施资产支持证券等特殊目的载体持有基础设施项目,由基金管理人等主动管理运营上述基础设施项目,并将产生的绝大部分收益分配给投资者的标准化金融产品。按照规定,我国基础设施REITs在证券交易所上市交易。

基础设施资产支持证券是指依据《证券公司及基金管理公司子公司资产证券化业务管理规定》等有关规定,以基础设施项目产生的现金流为偿付来源,以基础设施资产支持专项计划为载体,向投资者发行的代表基础设施财产或财产权益份额的有价证券。基础设施项目主要包括仓储物流,收费公路、机场港口等交通设施,水电气热等市政设施,污染治理、信息网络、产业园区等其他基础设施。

二、基础设施REITs意义

基础设施REITs是国际通行的配置资产,具有流动性较高、收益相对稳定、安全性较强等特点,能有效盘活存量资产,填补当前金融产品空白,拓宽社会资本投资渠道,提升直接融资比重,增强资本市场服务实体经济质效。短期看有利于广泛筹集项目资本金,降低债务风险,是稳投资、补短板的有效政策工具;长期看有利于完善储蓄转化投资机制,降低实体经济杠杆,推动基础设施投融资市场化、规范化健康发展。

三、中国公募REITs的推出正当其时

中国经济长期以来依赖基础设施建设和房地产行业拉动,但是随着基础设施建设和房地产投资增速的下降,基础设施领域和房地产行业已经由增量市场逐渐转变为存量市场。REITs可以为政府和企业提供资金退出渠道,减低其杠杆水平。同时REITs的长期权益资金,可以帮助企业着眼于长期利益,提升底层资产运营管理水平。促进企业的升级转型,由粗放的开发-销售模式向持有-运营转型。

中国公募REITs还将有效开辟资产管理领域巨量蓝海市场。一方面,不动产资产、基础设施类资产与其他金融资产关联性低,有助于资产的多元化、分散化配置;另一方面,不动产行业是国民经济发展的重要组成部分,依托于土地的增值属性,是对抗通胀的重要资产类别,具有重要配置价值。